核心观点

市场扰动下,地产债怎么看?

近期,在监管收紧和风险事件的冲击下,地产债利差出现较为明显的走阔,AA+地产债相对处于历史较高水平。但在三道红线的约束下,地产债利差收窄拐点是否即将来临尚不明确,仍需进一步挖掘个券的α机会。

下一阶段,在融资约束下,对于地产企业而言,如果土地储备相对充足且优质,则在销售回款上相对更具比较优势。

地产企业土储如何

土储质量,很大程度取决于所在区域的房价涨幅。今年以来,长三角、珠三角和以武汉、成都为代表的中部省会城市房价出现较为明显的上涨。我们梳理了地产企业土储分布,并结合土储倍数进行分析。整体来看,碧桂园、万科地产、保利发展、华润置地、招商蛇口(行情001979,诊股)、龙湖集团等11家房企的土地储备相对充足且质量较高。

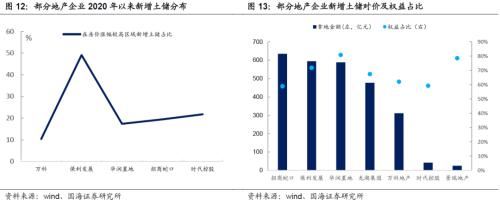

而对于地产企业新增土储情况来看,拿地节奏上,三道红线前地产企业拿地相对积极,8月融资约束出台,叠加地产企业拿地季节性趋势消退,地产企业拿地迅速放缓。拿地区域偏好上,今年以来房价涨幅较高区域是地产企业布局的重心。

地产债的投资策略

我们认为当前在不同的风险偏好下,地产债可关注以下2个策略方向:

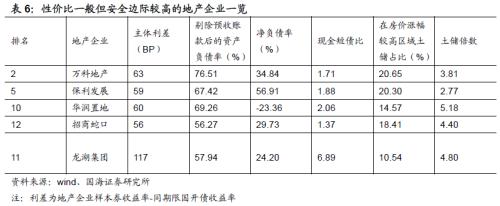

(1)性价比一般,但安全边际较高:关注万科地产、保利发展、华润置地、招商蛇口、龙湖集团的配置价值;

(2)性价比较高,但兼具一定风险:旭辉控股和时代控股相对存在一定的超额利差,性价比位居中上游,相对具有一定的关注价值。

风险提示企业经营风险。

报告正文

1、市场扰动下,地产债怎么看?

1.1

地产债利差在市场扰动下的走势

今年以来,在疫情和风险事件的冲击下,叠加宏观政策的调控,地产债信用利差也出现几轮比较明显的波动:

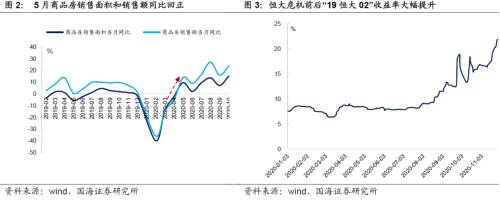

1)1月底至2月中:新冠疫情冲击下,市场风险偏好快速下行,无风险利率上行速度快于信用债收益率,地产债利差被动下行。

2)2月中至3月底:疫情冲击导致房企销售一度停摆,地产“小阳春”被销售寒冬取代,而央行货币宽松开始逐渐发挥效应,无风险利率下行,带动地产债利差走阔。而低评级房企由于抗风险能力相对较弱,利差走阔幅度更为显著。

3)3月底至5月底:央行货币政策持续宽松,市场恐慌情绪进一步得到缓解。随着疫情逐渐得到控制,房企开拓线上等销售方式,商品房销售同比出现回暖,叠加利差空间较足,地产债配置存在比较优势,地产债利差快速下行。

4)7月初至8月下旬:经济逐渐复苏,流动性边际收紧,而地产债作为收益较高的债券相对抗跌,地产债利差进入新一轮的收窄区间,而此时,“三道红线”约束对地产债利差走势的影响尚未开始体现。

5)8月底至11月底:在“三道红线”新一轮的约束下,房企融资受到冲击,恒大危机事件下,部分高杠杆房企债券遭抛售。永煤违约事件,市场风险偏好进一步下行,高杠杆房企在市场恐慌下被大幅抛售,带动地产利差走阔。而与此同时,由于资质的分化,不同等级的地产债利差走阔幅度也出现了差异,中低等级在这轮波动下利差走阔幅度相对更为显著。

整体来看,在监管收紧和风险事件的影响下,地产债利差较年初出现明显走阔。截至12月初,短期限品种中,AAA级和AA+级地产债利差已经达到历史36.5%和47.3%分位数水平。而对于3年期的地产债,AAA级和AA+级利差分别达到历史77.7%和80.5%分位数水平,反映在风险事件冲击下,市场对于长久期品种配置意愿有所降低。

整体来看,在监管收紧和风险事件的影响下,地产债利差较年初出现明显走阔。截至12月初,短期限品种中,AAA级和AA+级地产债利差已经达到历史36.5%和47.3%分位数水平。而对于3年期的地产债,AAA级和AA+级利差分别达到历史77.7%和80.5%分位数水平,反映在风险事件冲击下,市场对于长久期品种配置意愿有所降低。

随着疫情逐渐得到控制,地产逆周期调节政策逐渐退出舞台,取而代之的是以“三道红线”为代表的新一轮监管收紧政策,地产行业融资增速将进一步放缓,压制地产企业规模扩张速度。短期内,在融资放缓的背景下,地产企业头部集中速度也将随之减缓,利好相关指标未踩线的颈部和腰部房企。

我们认为,在当前地产债利差受恒大等大型地产企业债券收益率快速上行的影响,叠加融资约束收紧,虽然地产债利差目前处于阶段性高点,但在监管收紧趋势之下,行业性利差收窄拐点机会是否来临尚不明确。在当前β机会尚不清晰的情况下,需要结合地产企业踩线情况,进一步挖掘个券的α机会。

1.2

三道红线下,地产企业的分化

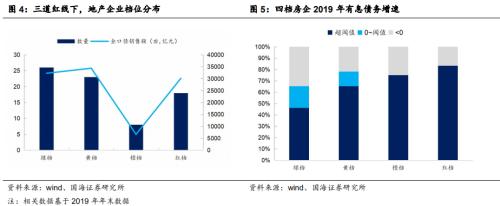

在中央“住房不炒”的政策基调下,多城市限购政策进一步加码,稳房价成为下一阶段房地产市场的主要趋势。叠加房地产信托收紧和“三道红线”的约束,融资限制程度的大小决定下一步地产企业规模扩张的节奏。因此,我们基于克而瑞全口径销售金额排行榜,梳理了TOP100房企剔除预收款后的资产负债率、净负债率和现金短债比指标。

具体来看,全口径销售规模排行的前100家房企中,三道划线指标齐全的共75家。TOP10房企中,恒大、融创和绿地三个指标均踩线,且均被纳入融资约束监管试点房企,下一阶段面临一定的融资压力。而绿档房企,除保利发展、中海地产和世茂外,集中分布于颈部和腰部。

黄档房企踩线集中于剔除应收款的资产负债率,拿地销售比处于较高水平。我们对比了黄档房企的踩线指标,整体来看,黄档房企集中在剔除预收款的资产负债率这一指标上踩线,净负债率和现金短债比处于安全区域内。而综合拿地销售比来看,2019年黄档地产企业拿地销售比相对处于较高水平,较快的拿地节奏带动剔除预收款的资产负债率处于较高水平。

从融资约束来看,橙档和红档房企有息负债增速超阈值占比较高,绿档和黄档房企也面临一定压力。以2019年有息债务增速作为参考,则红档和橙档有息债务增速超阈值的企业占比相对较高,分别为83.3%和75.0%,下一阶段,橙档和红档地产企业债务压降压力较大。

而对于绿档和黄档房企来说,虽然整体债务增速超阈值的房企占比相对较低,但部分房企仍处于快速扩张的阶段,面临较大的拿地需求,下一阶段15%、10%的有息债务增速可能会对企业扩张产生一定的约束。

在监管收紧和融资约束之下,地产企业高杠杆扩张模式受阻,红档和橙档房企虽已放缓扩张速度,但仍然面临一定的降杠杆压力;而绿档和黄档房企,在融资约束之下,也难以持续较快增长。

我们也将从土地储备角度入手,寻找哪些区域土地储备质量更高,地产企业在这些区域分布如何,并验证今年以来地产企业新增土地储备特征是否与我们的思路一致,给出当下地产债的投资策略。

2、地产企业土储如何

目前,央行和住建部的座谈会中,只有12家重点地产企业被纳入到监管试点。但在监管趋势下,我们认为,地产企业的有息债务增速都会逐渐受到约束。在下一阶段,有充足且优质土地储备的绿档和黄档房企,融资压力较小,且库销售回款能得到强有力的保障。

2.1

哪些区域土储质量更高?

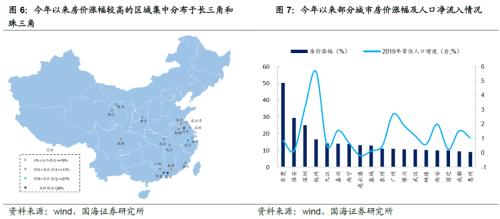

土地储备的质量,很大程度上取决于所在区域的房价涨幅。由于以一二线土储占比划分相对较为笼统,我们进一步挖掘了今年以来100个样本城市的房价变动情况,并以此为基准,寻找地产企业在涨幅较高的城市是否有土地储备分布。

得益于产业发展较快和人口的持续净流入,长三角和珠三角区域房价涨幅相对较高。在100个样本城市中,18个城市在2020年1月至11月二手住宅累计涨幅超9%,集中分布于长三角和珠三角区域,以及中部地区的省会城市。

其中,受深圳房地产市场严监管下,购房需求外溢,以及科技龙头企业的搬迁,东莞2020年以来房价涨幅位居全国第一,二手住宅挂牌价累计上涨50.3%。淮安和深圳紧随其后,房价涨幅均超越20%,分别达到29.4%和25.0%。

我们认为,由于长三角、珠三角和以武汉、成都为代表的中部省会城市,在城市群发展规划之下,产业结构优化速度较快,有望持续保持人口净流入,形成对地价的有力支撑。

而就地产企业而言,如果在这些区域有较为充足的土地储备,则意味着下一阶段销售回款能得到更加有力的保障。我们也将梳理地产企业土储区域分布,进一步筛选出具备更充足且优质土储的地产企业。

2.2

哪些地产企业有充足且优质的土地储备?

为进一步挖掘,哪些房企下一阶段在土地储备上更具有优势,我们将从质量和规模两个维度,以TOP100中有存续债的黄档和绿档地产企业为样本,梳理样本房企的土地储备情况。

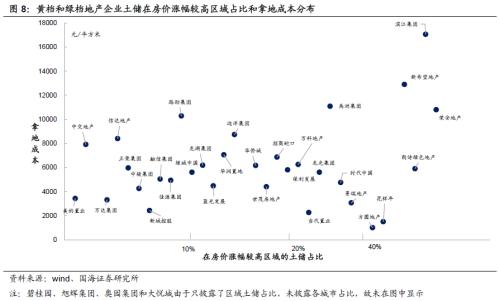

土地储备质量方面,我们梳理了地产企业土储占比前十大城市与房价涨幅较高城市的重合度,黄档和绿档样本房企中共有34家企业披露了土储占比前10大城市,其中23家企业在房价涨幅较高区域的土储占比超10%。

全国性房企和区域性房企在长三角和珠三角均有所布局,但不同的发展策略导致拿地成本出现分化。由于长三角和珠三角城市圈持续保持较快的人口净流入,刚性和改善性住房需求较高,全国性房企一般都会有战略布局。但由于全国性房企分散化布局、分散风险的战略导向,这类地产企业在房价涨幅较高区域的土储占比整体一般不超过40%。拿地成本也在分散化拿地的布局下,在一定程度上得到了平滑,相对处于较低位置。

而对于区域性房企,深耕长三角、珠三角的地产企业,前期拿地集中于区域内,伴随着区域内城市房价出现明显上涨,较其他区域性房企有着更强的优势。与此同时,由于在长三角、珠三角核心城市布局较多,区域地价相对较高,区域性地产企业拿地成本也因此处于较高水平。

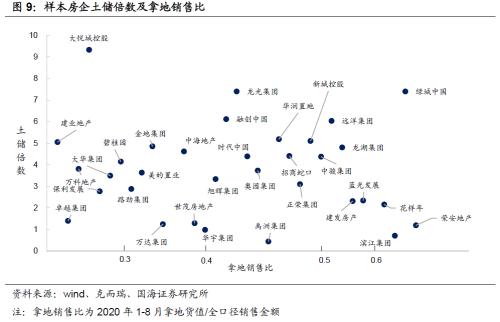

土地储备规模方面,我们以土储倍数综合考量地产企业在下一阶段土储的充足程度。土储质量的高低决定了下一阶段销售回款是否能保持顺畅,但对于地产企业来说,如果土储不足,下一阶段将面临较高的补库需求。如果土储规模过高,则增加企业资金成本。因此,对于地产企业来说,除要考虑土储质量外,还需综合考虑土储倍数。

以土地储备面积/全年合约销售面积作为房企土储倍数的衡量指标,则样本房企土储倍数均值为3.72,整体适中,但中小型房企土储覆盖相对较低。从土储倍数分布结构上来看,土储倍数相对较低的样本集中于中小型房企,而这些房企在2020年1-8月的拿地销售比也基本都高于0.4,反映部分中小型房企存在土储不足的现象,补库较为积极。

而大型房企中,世茂地产、保利发展等企业在2017年、2018年以来就已经放缓拿地节奏,拿地销售比相对较低,土储倍数也因此相对适中。

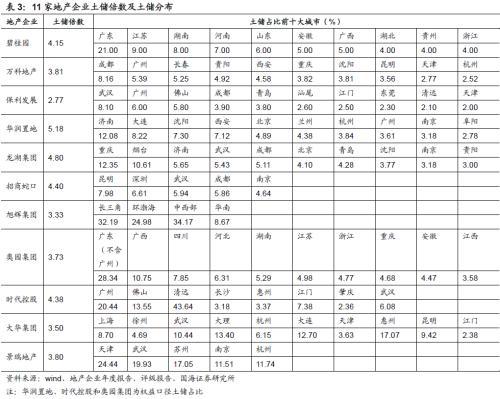

基于样本地产企业的土储质量和土储倍数分布,我们以2.5-5.5作为较为适中的土储倍数,以10%以上作为地产企业在房价涨幅较高区域土储占比的筛选指标,则样本房企中,碧桂园、万科地产、保利发展、华润置地、招商蛇口、龙湖集团等11家房企的土地储备相对充足且质量较高。

3、地产企业新增土储情况

在前面的分析中,我们主要就样本地产企业的存量土储进行梳理。为进一步观察今年以来地产企业新增土地储备的变化,我们也将进一步从拿地节奏、区域偏好以及拿地权益占比这三个方面梳理11家在房价涨幅较高区域土储充足且优质的重点房企新增土储情况。

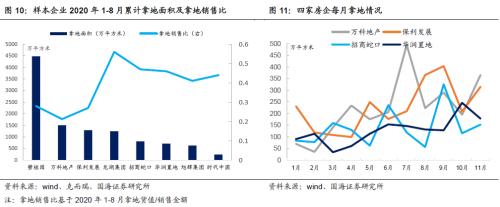

拿地节奏方面,三道红线前地产企业拿地相对积极。11家样本企业中,碧桂园、万科地产、保利发展和龙湖集团2020年1月-8月全口径新增土地储备面积均超过1000万平方米,华润置地、龙湖集团、旭辉集团和时代控股拿地销售比均高于0.4。这可能是由于,疫情之后市场流动性宽松,房企融资规模提升,拿地节奏随之加快。

8月融资约束出台,叠加地产企业拿地季节性趋势消退,地产企业拿地迅速放缓。样本房企中,我们梳理了可获取每月拿地情况的地产企业新增项目情况,万科地产在8月之后新增土地储备面积明显下行,而保利发展和招商蛇口则在9月之后出现明显回落。

房企拿地偏好方面,从地产企业披露的新增土地储备区域分布来看,今年以来房价涨幅较高区域是地产企业布局的重点。样本房企中,龙湖集团集中于东莞和佛山为代表的大湾区拿地,万科地产、保利发展和招商蛇口则集中于华南、华中和华东拿地,在房价涨幅较高区域的新增土地储备面积(全口径)占比分别为10.4%、49.1%、20.1%和17.4%,进一步印证了我们从地产企业土储分布区域入手的逻辑。

权益占比方面,华润置地和景瑞地产更倾向于通过招拍挂拿地,权益新增土储面积占比相对处于较高水平,均位于80%左右。而万科地产和招商蛇口等地产企业则加大对并购等方式拿地的使用力度降低成本,新增土地储备权益占比也因此处于较低水平,均位于60%以下。

整体来看,在融资约束下,企业拿地行为进一步放缓,拿地方式趋向多元化,区域趋向于房价涨幅较高的城市,进一步印证了我们寻找土储优质且充足地产企业的思路。我们也将从土储角度筛选优质且充足的地产企业,并结合利差进行综合考量。

4、投资建议

为更清晰的对比地产企业的利差和风险,我们将首先对样本地产企业进行性价比衡量,再给出不同配置策略。

4.1

地产债的性价比

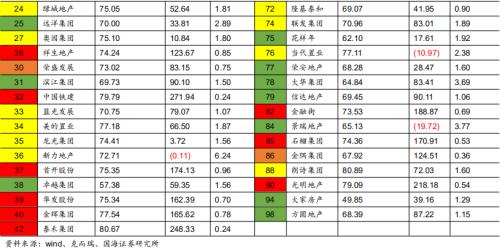

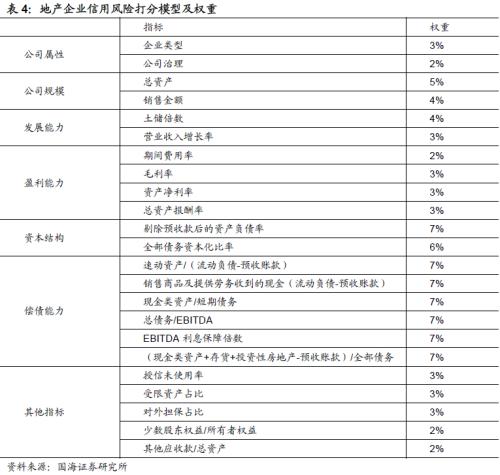

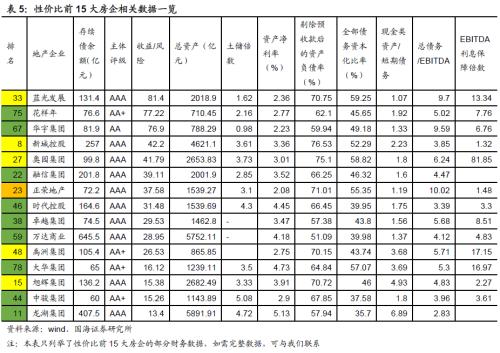

在剔除存续债规模不足50亿元的地产企业后,我们从公司属性、公司规模、发展能力、盈利能力、资本结构、偿债能力几个维度,选取23个指标,对绿档和黄档地产企业进行信用风险评分。

进一步,为衡量地产企业性价比,我们在剔除私募债之后,选取存续债券在50亿元以上的绿档和黄档房企,以剩余期限在1-3年以内的债券作为样本券,对于在此期间没有存续债券的地产企业,我们选择最接近这一存续期限的债券作为样本券。以(地产企业样本券收益率-相同剩余期限、相同外部评级的中债地产债收益率)的均值,作为地产企业的超额利差。

进一步,为衡量地产企业性价比,我们在剔除私募债之后,选取存续债券在50亿元以上的绿档和黄档房企,以剩余期限在1-3年以内的债券作为样本券,对于在此期间没有存续债券的地产企业,我们选择最接近这一存续期限的债券作为样本券。以(地产企业样本券收益率-相同剩余期限、相同外部评级的中债地产债收益率)的均值,作为地产企业的超额利差。

从信用评分结果来看,单位风险溢价最高的5家地产企业为蓝光发展(行情600466,诊股)、花样年、华宇集团、新城控股(行情601155,诊股)和奥园集团,这些房企由于超额利差相对较高,带动性价比走高。

从信用评分结果来看,单位风险溢价最高的5家地产企业为蓝光发展(行情600466,诊股)、花样年、华宇集团、新城控股(行情601155,诊股)和奥园集团,这些房企由于超额利差相对较高,带动性价比走高。

4.2

地产债的投资策略

从前期结论可以看出,三道红线的踩线情况约束下一阶段地产企业的高杠杆扩张速度,土储规模和质量决定下一阶段地产企业的补库存压力和销售去化能力。结合地产企业的利差分布,我们认为当前在不同的风险偏好下,地产债可关注以下2个策略方向:

(1)性价比一般,但安全边际较高

头部地产企业超额利差不足,但较同评级城投债或煤炭债而言,地产债仍存在一定的利差空间。我们认为,在较低的风险偏好下,可选择性价比一般,但较城投债、煤炭债存在一定利差空间且安全边际较高的地产企业,作为底仓进行配置。

基于绿档和黄档房企,我们进一步筛选在房价涨幅较高区域具备充足土地储备的,且利差在50BP-100BP的发债主体。在这一策略之下,万科地产、保利发展、华润置地、招商蛇口、龙湖集团相对更具关注价值,我们认为可以作为安全边际较高的防守标的进行配置。

(2)性价比较高,但兼具一定风险

在样本房企中,对于博取一定收益的组合,我们认为可以选择踩一道线、风险评分相对处于中游,兼具性价比的地产主体。

在这一策略之下,我们认为可以选择性价比在样本企业中位居中上游,土地储备优质且相对充足的地产企业。在这一筛选策略之下,我们认为旭辉控股和时代控股相对存在一定的超额利差,性价比位居中上游,但与此同时由于土地储备充足且优质,房企也位居黄档和绿档安全范围内。

我们认为这几家房企风险相对可控,可进一步博取超额收益,但也需关注企业在融资约束下的指标变化和企业项目开发以及销售回款情况。

风险提示:企业经营风险。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。