核心观点

行业新闻与监管动态

重点包括:1)央行、银保监会发布《系统重要性银行评估办法》;2)央行公布2020年11月金融数据;3)全国第二家独立法人直销银行拿到牌照“路条”。

市场表现

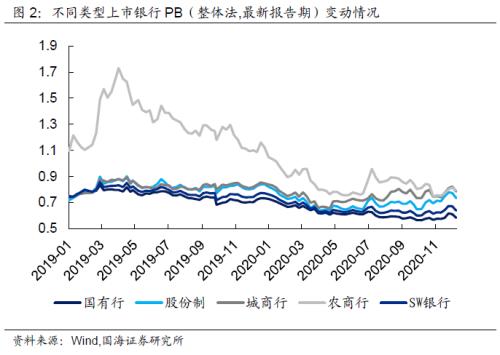

报告期内(2020/11/30-2020/12/13),银行板块整体下跌。其中,银行(申万)下跌4.76%,跑输沪深300指数2.93%。截至2020/12/11,银行板块PB(整体法、最新)为0.64倍,其中国有行、股份制、城商行、农商行PB估值分别为0.58倍、0.73倍、0.78倍、0.79倍,其中各类银行的估值水平较上期均有所回落。

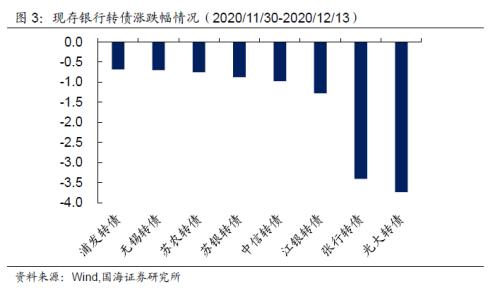

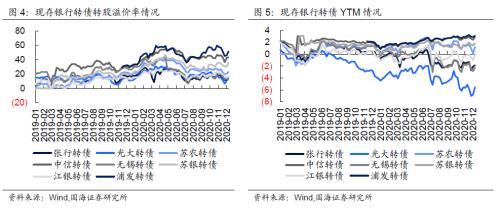

报告期内(2020/11/30-2020/12/13),银行转债整体下跌。其中,浦发转债(-0.68%)、无锡转债(-0.70%)、苏农转债(-0.75%)、苏银转债(-0.88%)、中信转债(-0.97%)、江银转债(-1.28%)、张行转债(-3.41%)、光大转债(-3.74%)。转股溢价率方面,除江银转债外,现存银行转债的转股溢价率较上期有所上升。

同业存单

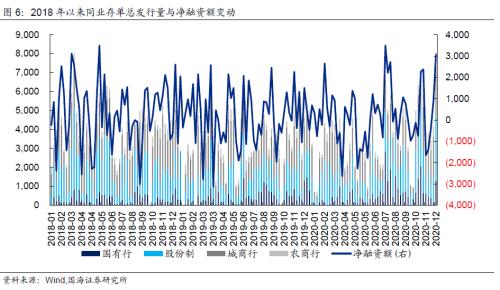

报告期内,同业存单总发行量及净融资额均有所上升。同业存单总发行量为12,781.30亿元,较上期增加5,496.60亿元;净融资额为3,940.60亿元,较上期增加5,723.70亿元。分评级来看,AAA级发行总额占比为89.2%;AA+级发行总额占比为9.1%;AA级发行总额占比为1.4%。

就同业存单发行主体结构而言,报告期内,不同类型银行的实际发行额均有所上升。发行利率方面,国有行和股份制的同业存单发行利率较上周有所上升,城商行和农商行的同业存单发行利率较上周有所下降。

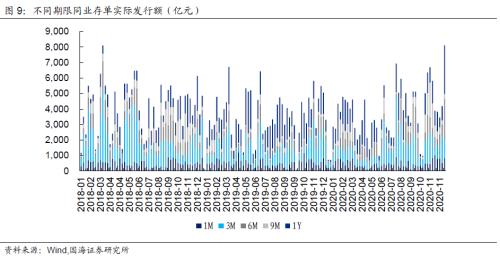

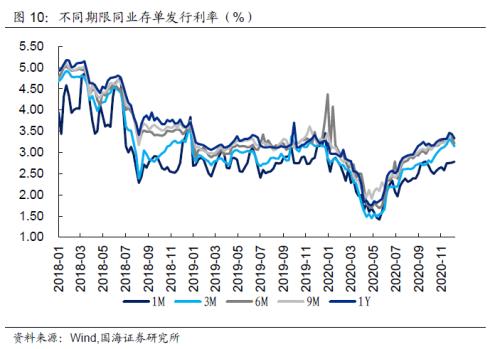

就同业存单发行期限结构而言,报告期内,除1M和9M同业存单外,其他期限同业存单实际发行额均较上期有所上升。发行利率方面,除1M同业存单外,其他期限的存单发行利率均较上周有所下降。

银行理财

报告期内,3-6个月期限理财产品发行数量最多,其次是1-3个月期限产品,然后是6-12个月期限产品,其他期限理财产品数量则较少。预期年收益率方面,不同期限理财产品的预期年收益率有所分化。目前1周、1个月、3个月、6个月、1年期限理财产品预期年收益率分别为2.92%、3.70%、3.81%、3.70%、3.79%。

风险提示

权益市场走低的潜在可能性;监管政策发生不利变化。

报告正文

1、行业新闻

1.央行、银保监会发布《系统重要性银行评估办法》:1)明确了我国系统重要性银行的评估方法、评估范围、评估流程和工作分工,从规模、关联度、可替代性和复杂性四个维度确立了我国系统重要性银行的评估指标体系。

2)完善我国系统重要性银行监管框架将有效防范“大而不能倒”风险。历史经验表明,系统重要性金融机构可能会利用其市场影响力、大而不倒的优势过度承担风险。在此背景下,必须依靠外部监管进行补充,前瞻性地防范“大而不能倒”风险。

2.央行、外汇局调整跨境融资宏观审慎调节参数:央行12月11日表示,为进一步完善全口径跨境融资宏观审慎管理,引导金融机构市场化调节外汇资产负债结构,中国人民银行、国家外汇管理局决定将金融机构的跨境融资宏观审慎调节参数从1.25下调至1。金融机构应树立“风险中性”理念,更好地服务经济社会发展。

3.央行公布2020年11月金融数据:1)新增人民币贷款14300亿元,市场预期13600亿元,前值6898亿元。

2)社会融资规模21300亿元,市场预期19800亿元,前值14173亿元。

3)M2同比10.7%,市场预期10.6%,前值10.5%;M1同比10.0%,前值9.1%。

4.全国第二家独立法人直销银行拿到牌照“路条”:银保监会批复同意招行筹建招商拓扑银行,招行与网银商务入股比例分别为70%、30%。筹建工作完成后,该公司将按照有关规定和程序向银保监会提出开业申请。

5.前中国银监会副主席蔡鄂生在第五届智能金融国际论坛暨2020金融界领航年度盛典表示:创新在未来发展中是一个核心地位,也是新发展理念第一条。金融科技核心还是人工智能和区块链。金融发展不仅要提升服务水平,更要解决安全问题,防范风险。

2、监管动态

1.央行武汉分行发布《关于进一步做好个人金融服务的意见》:要求各金融机构要严格遵守监管规定,不得在办理按揭贷款、消费贷款等个贷业务时,捆绑搭售保险、基金等金融产品,不得以贷收费或以任何形式转嫁成本。

3、市场表现

报告期内(2020/11/30-2020/12/13),银行板块整体下跌。其中,银行(申万)下跌4.76%,跑输沪深300指数2.93%。上市银行中涨跌幅前五分别为青岛银行(行情002948,诊股)(14.57%)、青农商行(行情002958,诊股)(6.76%)、西安银行(行情600928,诊股)(3.89%)、郑州银行(行情002936,诊股)(1.33%)、江阴银行(行情002807,诊股)(0.24%);涨跌幅后五分别是宁波银行(行情002142,诊股)(-6.13%)、招商银行(行情600036,诊股)(-6.91%)、常熟银行(行情601128,诊股)(-7.30%)、建设银行(行情601939,诊股)(-7.68%)、光大银行(行情601818,诊股)(-10.44%)。

截至2020/12/11,银行板块PB(整体法、最新)为0.64倍,其中国有行、股份制、城商行、农商行PB估值分别为0.58倍、0.73倍、0.78倍、0.79倍,其中各类银行的估值水平较上期均有所回落。

报告期内(2020/11/30-2020/12/13),银行转债整体下跌。其中,浦发转债(-0.68%)、无锡转债(-0.70%)、苏农转债(-0.75%)、苏银转债(-0.88%)、中信转债(-0.97%)、江银转债(-1.28%)、张行转债(-3.41%)、光大转债(-3.74%)。

转股溢价率方面,除江银转债外,现存银行转债的转股溢价率较上期有所上升。截至2020/12/11,各银行转债转股溢价率、YTM分别为:张行转债(14.92%、-1.88%)、光大转债(14.68%、-5.54%)、苏农转债(23.10%、1.21%)、中信转债(43.33%、2.88%)、无锡转债(16.16%、-2.28%)、苏银转债(35.88%、1.79%)、江银转债(16.36%、-0.16%)、浦发转债(51.44%、3.11%)。

4、行业数据跟踪

4.1

同业市场

报告期内(2020/11/30-2020/12/13),隔夜资金利率有所上行。截至2020年12月11日,1天/7天/1个月/3个月银行间质押式回购加权利率,较11月13日分别变动60.45BP、-23.95BP、41.64BP、-36.73BP;隔夜/1周/1个月/3个月/6个月SHIBOR,较11月27日分别变动59.50 BP、-15.80BP、-2.20BP、-12.00BP、-5.10BP。

报告期内,同业存单总发行量及净融资额均有所上升。同业存单总发行量为12,781.30亿元,较上期增加5,496.60亿元;净融资额为3,940.60亿元,较上期增加5,723.70亿元。分评级来看,AAA级发行总额占比为89.2%;AA+级发行总额占比为9.1%;AA级发行总额占比为1.4%。

同业存单发行主体结构:报告期内,国有行、股份制、城商行、农商行同业存单实际发行额分别为1,435.40亿元、4,767.10亿元、4,706.70亿元、1,345.40亿元;较上期变动598.80亿元、2673.60亿元、1396.80亿元、360.70亿元,不同类型银行的实际发行额均有所上升。

发行利率方面,国有行和股份制的同业存单发行利率较上周有所上升,而城商行和农商行的同业存单发行利率较上周有所下降。最新一周国有行、股份制、城商行、农商行同业存单发行票面利率的加权平均利率分别为3.0038%、3.1713%、3.3316%、3.2716%。

同业存单发行期限结构:报告期内,1M、3M、6M、9M、1Y期限同业存单实际发行额分别为1,330.50亿元、2,878.90亿元、3,452.80亿元、580.80亿元、4,063.30亿元;较上期分别变动-235.80亿元、1,133.20亿元、2,335.40亿元、-371.40亿元、2,160.20亿元,除1M和9M同业存单外,其他期限同业存单实际发行额均较上期有所上升。

发行利率方面,除1M同业存单外,其他期限的存单发行利率均较上周有所下降。最新一周1M、3M、6M、9M、1Y同业存单发行票面利率的加权平均利率分别为2.7789%、3.1413%、3.2051%、3.3436%、3.3278%。

4.2

银行理财

报告期内,共发行理财产品1,952只,其中3-6个月期限产品最多,为528只;其次是1-3个月期限产品,为354只;然后是6-12个月期限产品,为317只;其他期限理财产品数量则较少。

预期年收益率方面,不同期限理财产品的预期年收益率有所分化。目前1周、1个月、3个月、6个月、1年期限理财产品预期年收益率分别为2.92%、3.70%、3.81%、3.70%、3.79%。

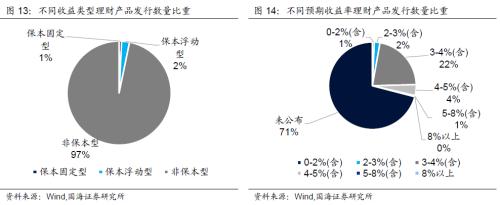

从发行类型来看,报告期内发行产品中,非保本型理财产品占97%,保本浮动型理财产品占2%,保本固定型理财产品占1%。从预期收益率水平来看,报告期内发行产品预期收益率以3%-5%为主(除了未公布)。

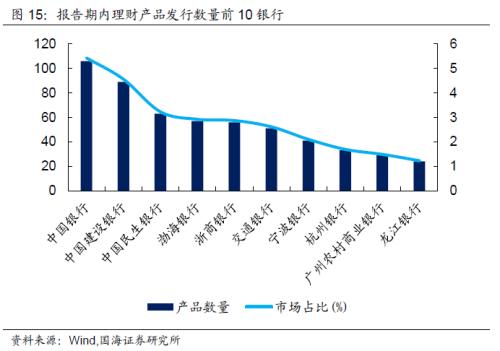

报告期内,发行理财产品数量最多的银行为中国银行(行情601988,诊股),对应发行数量为106只,市场占比为5.43%;其次是中国建设银行,对应发行数量为89只,市场占比为4.56%;然后是中国民生银行、渤海银行和浙商银行(行情601916,诊股),市场占比分别为3.23%、2.92%、2.87%。

4.3

企业融资

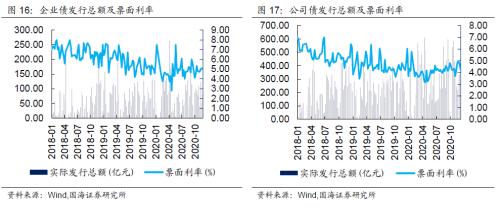

债券融资方面,报告期内企业债合计发行132.70亿元,较上期减少30.30亿元;最近一周企业债票面利率加权平均利率为5.1130%,较上周有所上升。报告期公司债合计发行451.68亿元,较上期减少100.04亿元;最近一周公司债票面利率加权平均利率为4.2063%,较上周有所下降。

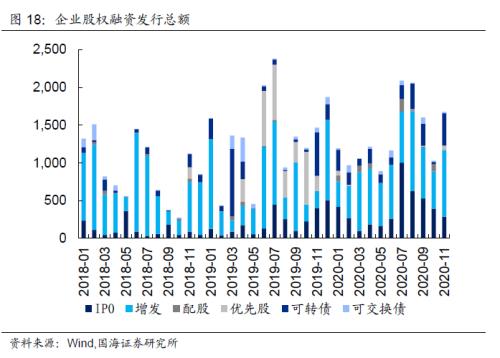

股权融资方面,截至2020/11/30,11月份股权融资规模合计为1,672.14亿元,较整个10月份上升了62.75%。其中IPO、增发、优先股、可转债、可交换债募集资金分别为286.68亿元、885.13亿元、58.00亿元、427.82亿元、14.50亿元。

风险提示:第一,权益市场走低的潜在可能性;第二,监管政策发生不利变化。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。