10月14日,央行公布9月金融统计数据:9月新增社融3.48万亿元,同比多增9630亿元;M2重新回升至10.9%;人民币贷款增加1.9万亿元,同比多增2047亿元。

招商宏观解读称:

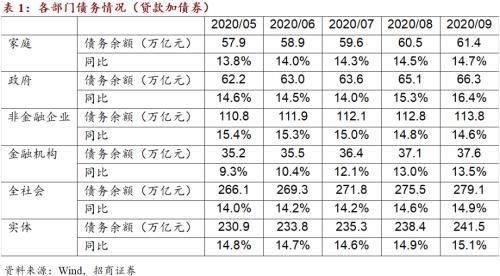

第一,实体部门9月末债务余额同比增速录得13.3%,高于前值13.1%,疫情以来的升势仍在延续,基本符合我们的预期。从部门结构上看,负债增速上行幅度最大的是政府(上升1.1个百分点),家庭上升0.2个百分点,超出我们的预期,非金融企业则小幅下了0.1个百分点。根据现有调控目标,我们倾向于维持之前的观点,实体部门负债余额增速进一步上行的空间已经很小,即便有所上升也几乎全部来自于政府部门的拉动。

第二,具体来看,家庭部门负债增速上升至14.7%,前值14.5%,连续4个月上升;其中中长期贷款余额增长15.3%,大幅低于前值,短期贷款余额同比增长13.1%,前值同比上升0.2%。政策层面“房住不炒”的指导目标未变,我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。

第三,政府部门负债增速9月录得16.4%,前值15.3%,再创本轮上升周期新高。现有高频数据显示,10月末政府负债增速大概率与9月基本相当,后续仍有小幅上行空间。

第四,非金融企业负债增速9月下降0.1个百分点至11.3%;从结构上来看,非标(信托贷款、委托贷款、未贴现票据)余额增速上升,贷款余额增速下降,信用债余额增速下降,不过中长期贷款余额增速继续上行,且有所加速。9月PPI同比降幅预计继续收敛,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续主动加杠杆的意愿应该不强,更大概率会转向修复疫情期间明显恶化的资产负债表。

第五,金融机构方面,还需后续数据验证,但根据现有数据,9月货币政策或继续保持收敛状态。经历了5-9月的连续收紧后,货币政策后续进一步收紧挤压金融机构杠杆的空间和力度或比较有限,目标转向实体去杠杆,即降低家庭和非金融企业的负债增速水平。

第六,资产配置方面,在上述背景下,我们判断中国或处于过热(经济向上、政策不松)向滞胀(经济向下、政策不松)转向的临界状态,天平正在向债券倾斜。

我们拆解的数据显示,考虑非标后,实体部门9月末债务余额同比增速录得13.3%,高于前值13.1%,疫情以来的升势仍在延续,基本符合我们的预期。从部门结构上看,负债增速上行幅度最大的是政府(上升1.1个百分点),家庭上升0.2个百分点,超出我们的预期,非金融企业则小幅下了0.1个百分点。根据现有调控目标,我们倾向于维持之前的观点,实体部门负债余额增速进一步上行的空间已经很小,即便有所上升也几乎全部来自于政府部门的拉动。

具体来看,政府部门负债增速9月录得16.4%,前值15.3%,再创本轮上升周期新高。现有高频数据显示,10月末政府负债增速大概率与9月基本相当,后续仍有小幅上行空间。非金融企业负债增速9月下降0.1个百分点至11.3%;从结构上来看,非标(信托贷款、委托贷款、未贴现票据)余额增速上升,贷款余额增速下降,信用债余额增速下降,不过中长期贷款余额增速继续上行,且有所加速。9月PPI同比降幅预计继续收敛,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续主动加杠杆的意愿应该不强,更大概率会转向修复疫情期间明显恶化的资产负债表。家庭部门负债增速上升至14.7%,前值14.5%,连续4个月上升;其中中长期贷款余额增长15.3%,大幅低于前值,短期贷款余额同比增长13.1%,前值同比上升0.2%。政策层面“房住不炒”的指导目标未变,我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。

金融机构债务余额同比增速方面,9月份出现比一定程度上的回升;不过,在我们观察的广义金融机构债务规模中该数据占比约三成,还需关注后续广义金融机构债务数据。但根据现有数据,9月货币政策或继续保持收敛状态。

合并来看,9月实体部门负债增速继续,结构上显示进一步上升动能不足。根据现有调控目标,如果实体部门继续扩表,也几乎全部要来自于政府部门的拉动。而政府部门的扩表,大概率会有货币政策的配合,但5月以来的数据显示货币政策也已不再配合,反而转向收敛。现有数据显示,政策空间仍然存在,但比较有限,何时使用,我们会密切关注相关高频数据。

2011年以来的第三波实体加杠杆的周期或已接近尾声:第一波是2012年5月至2013年4月,第二波是2015年5月到2016年4月,第三波是2018年12月至2020年下半年。

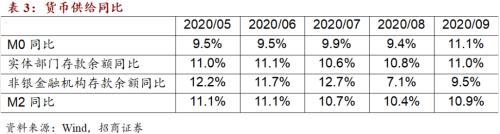

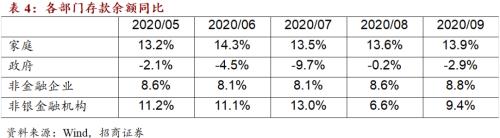

货币供给方面,9月M2同比增长10.9%,高于前值10.4%。分结构来看,M0、家庭、非金融企业、非银金融机构存款余额同比增速全部高于前值;只有政府存款余额同比增速均低于前值。合并来看,实体部门存款余额同比增速高于前值。

数据显示,按照最新口径,总规模为280.1万亿的社融余额9月末同比增长13.5%,前值13.3%。我们测算的总规模为279.1万亿的贷款加债券余额9月末同比增长14.9%,前值14.6%;进一步加入委托贷款、信托贷款、未贴现票据三项非标融资后,9月末总债务余额为301.2万亿,同比增长13.4%,前值13.1%。

从结构上看,9月非金融企业贷款加债券余额同比增速低于前值;如果加入信托贷款、委托贷款和未贴现票据三项非标融资,亦略低于前值。9月家庭部门债务余额同比增速上行0.2个百分点至14.7%,中长期贷款余额增速大幅下降,短期贷款余额增速大幅上升;政策层面“房住不炒”的指导目标未变,我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。政府部门债务余额同比增速9月上升1.1个百分点至16.4%,发力程度低于8月。金融机构方面,目前我们能观察到的金融机构债务约为37万亿,占广义金融机构债务规模的近三成,因此其代表性较差,根据现有数据,我们倾向于判断9月广义金融机构债务余额同比增速或低于前值。

货币供给方面,M2同比增速高于前值,缴准基数余额环比上升,M0环比上升、财政存款环比下降,结合央行公开市场操作和同业存单数据分析,9月超额备付金率或与8月基本相当,仍然处于较低水平。9月非银金融机构存款余额同比增速有所回升,其负债同比降幅亦有收敛,合并来看流动性压力难言改善。家庭存款余额同比增速轻微回升,去杠杆下的后续变化值得关注;非金融企业活期存款储备同比增速小幅回落;财政存款余额同比增速降幅略有走阔,政府债务余额同比增速机继续快速上升。合并来看,继8月财政明显发力后,9月财政继续扩张,但非金融企业在8月停止扩表后,9月略有边际缩表。我们维持之前的判断,整体上政策刺激意愿发生变化,政府与非金融企业(主要是国企)全面大幅扩表的情景难以再现。而货币政策则继续保持收敛状态。

(1)9月实体部门存款余额同比增速上升,非银金融机构存款余额同比增速上升。

9月M2同比增长10.9%,前值10.4%;M0同比增长11.1%,前值9.4%。剔除掉M0之后,9月存款余额同比增长10.8%,前值10.4%。我们考虑计入M2的存款,9月底非银金融机构存款余额同比增长约9.5%,前值增长7.1%;家庭和非金融企业存款余额同比增长约11.0%,前值10.8%。

9月M1同比增长8.1%,前值8.0%。剔除掉M0之后,9月非金融企业活期存款余额同比增长7.6%,前值同比增长7.8%。

分部门来看,9月底家庭存款余额同比增长13.9%,前值13.6%;9月底非金融企业存款余额同比增长8.8%,前值8.6%;9月底政府存款余额同比下降2.9%,前值同比下降0.2%。9月底非银金融机构存款余额同比增长9.4%,前值增长6.6%。

(2)9月实体部门负债增速继续上升。

9月底家庭贷款余额同比增长14.7%,前值14.5%,中长期贷款余额增速大幅下降,短期贷款余额增速大幅上升;政策层面“房住不炒”的指导目标未变,我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。

9月底非金融企业贷款余额同比增长12.4%,前值12.6%,中长期贷款余额同比增长14.9%,前值14.2%,短期贷款余额同比增速低于前值,票据融资余额同比增速继续下降至个位数;综合考虑贷款和债券,我们估算的数据显示,9月底非金融企业债务余额同比增长14.6%,前值14.8%。若进一步加入委托贷款、信托贷款、未贴现票据三项非标融资,9月底非金融企业债务余额同比增长11.3%,前值11.4%。9月PPI同比降幅预计继续收敛,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续主动加杠杆的意愿应该不强,更大概率会转向修复疫情期间明显恶化的资产负债表。

9月底非银金融机构贷款余额同比大幅下降35.5%,前值同比下降38.1%;综合考虑贷款和债券,我们估算的数据显示,9月底非银金融机构债务余额同比下降0.4%,前值同比下降2.5%。9月底银行(含政策银行)债券余额同比增长14.9%,前值同比上涨14.7%。综合来看,9月底金融机构负债同比增长13.5%,前值同比上涨13.0%。目前我们能观察到的金融机构债务约为37万亿,占广义金融机构债务规模的近三成,因此其代表性较差,根据现有数据,我们倾向于判断9月广义金融机构债务余额同比增速或低于前值。

不考虑债务置换影响,9月底中国政府(不含信政合作)负债同比增长16.4%,前值15.3%,再创本轮上升周期新高。现有高频数据显示,10月末政府负债增速大概率与9月基本相当,后续仍有小幅上行空间。

贷款和债券合计,9月末全社会负债余额同比增长14.9%,前值14.6%;其中实体部门负债同比增长15.1%,前值14.9%。进一步加入委托贷款、信托贷款、未贴现票据三项非标融资,9月末全社会负债余额同比增长13.4%,前值13.1%;其中实体部门负债同比增长13.3%,前值13.1%。

9月末家庭和非金融企业贷款中的中长期贷款占比64.3%,前值65.2%。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。