本文作者为苏宁金融研究院宏观经济研究中心副主任陶金。

当前经济形势是否到了讨论货币政策退出的时候?10月的经济数据表现继续向好,官方和市场都开始出现货币政策是否需要适时退出的讨论,10月LPR连续7个月保持不变,似乎也在加强这样的市场预期。近期《经济参考报》发布文章问及货币政策退出的必要性,而市场则对经济复苏的真实情况产生了分歧,近期债券市场的风险暴露,更为经济形势蒙上了一层迷雾。在此背景下,货币政策如何走,成为市场关注的重点。

实体经济的真实情况

货币政策的方向和力度,很大程度取决于未来经济的复苏情况。四季度中国经济复苏的情况到底如何,市场有分歧。

支持复苏持续的一方认为,10月经济数据依然展现了各部门较快的增速,其中:

(1)工业部门复苏持续,10月工业增加值同比6.9%,与上月持平,已经好于疫情之前。

(2)消费复苏也在持续,10月社零同比4.3%,尽管不及预期,但排除价格因素后,10月社零实际同比增长4.6%,已经恢复至疫情之前的水平,另外餐饮收入同比年内首次转正,增长斜率也明显高于商品零售,说明服务业的修复在加速。

(3)投资活动存在三方面利好:一是房地产一如既往的好;二是房地产和基建产业链复苏带动了很多制造业企业盈利的改善,当盈利能够持续时,更长期的固定资产投资也是可期的;三是包含电力的全口径基建投资增速达到3.0%,基本恢复至疫情之前水平。

(4)外贸数据持续超预期,全球疫情持续的情况下,后续还有继续增长的时间窗口。

坚持复苏不及预期的一方认为,10月经济数据的背后存在诸多不足,其中:

(1)10月很多宏观经济数据的增长,背后都存在低基数的原因。即去年的数字相对较低,今年的数字事实上并不高,但同比增幅显得较高。例如去年工业增加值增速便是一个“坑”;服装、化妆品、家用电器及音响器材、文化办公用品、家具、装潢、石油及制品等领域的去年消费也是低基数。

(2)需求端持续复苏,而通胀数据却迟迟没起来,工业品价格同比持续为负,核心CPI甚至有通缩的危险,这种现象与总量指标的持续恢复多少有些格格不入。

(3)工业生产和房地产的复苏,背后可能是政府财政压力所致。财政欠收的情况下,地方政府有动力督促工业部门(尤其是规模以上工业企业)加大生产力度,以补充税收;房地产的政策也出现边际宽松的迹象,而在供需尚未完美匹配、房住不炒的背景下,上述两个因素的可持续性存疑。

(4)政策稍有退出的苗头,信用风险便集中爆发,反映了实体经济似乎还是离不开宽松的对冲政策。

货币政策的空间受限

针对上述分歧,苏宁金融研究院宏观经济研究中心认为,经济复苏的有利条件还是多于不利条件。

首先,工业部门的复苏逻辑转换较为顺利,经历了复工复产、政策托底、地产基建拉动等逻辑,逐渐向内生性复苏逻辑过渡(尽管这个过程会比较曲折),预计能够在未来保持一定的增长动能。

其次,从需求端看,限额以上消费、地产投资已经恢复至往年水平,前期复苏过程中的薄弱部门,包括限额以下消费、制造业投资等也将随着需求逐渐复苏而呈现顺周期扩张的特征,预计也能够维持平稳回暖的态势。

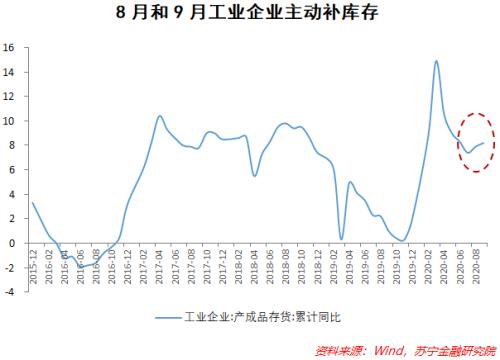

最后,复苏过程中量和价不匹配的问题,可能源自于工业生产的繁荣和8月、9月工业企业补库存的现象,这些现象使得供给能够较快地对需求进行反馈,这可能属于比较典型的凯恩斯主义的复苏经济现象,即经济尚未达到潜在增速前,总量的复苏往往快于价格复苏。根据以上我们对经济复苏的判断,货币政策的空间是受限的。

12月LPR调降空间很小

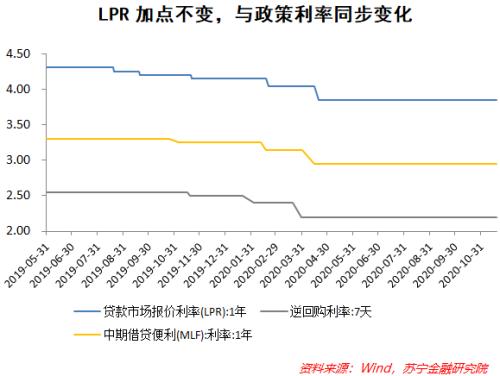

LPR连续7个月保持不变,后续LPR是否还会调降?这需要考虑货币政策放松的可能性。在我们看来,放松的可能性很小,这也意味着降息这种强力宽松政策的概率很小。

另外,在压降结构性存款、金融严监管背景下,以及在银行存款端竞争更加激烈时,商业银行面临资本约束和贷款不良率上升的双重压力,大幅度调降基准利率可能会加重银行的经营压力,从LPR报价行每个月在MLF基础上的加点变化,可以很明显地发现,报价行并无动力减少报价加点(当然,报价行也不愿意明显提升加点,因为这有悖于央行对实体经济贷款利率下行的政策引导)。自2019年8月LPR改革开始,报价行的LPR报价平均加点几乎从未变过。

事实上,即便是疫情期间,宽松货币政策下的政策和基准利率也并未明显下行,在2月、3月、4月整整一个季度的时间里,7天逆回购利率调降了30个BP,1年期MLF利率调降了30个BP。在此期间,1年期LPR也仅仅调降了30个BP,5年期LPR仅调降了15个BP,此后也再未调整过。相比于美联储在3月份一个月的时间内将联邦基金利率调降了150个BP,我们的宽松是十分谨慎的。

回过头来看,疫情期间实际利率下降,更多的是通过在短期内扩大信贷供给的方式。上半年,金融机构人民币贷款加权平均利率下调了38个BP,略大于政策和基准利率调降幅度,但企业部门的融资成本降幅也是有限的。

货币政策在疫情期间留有相当大的余力,这些余力不是为了用于此时经济复苏相对较好的时候。由此我们预测,年内LPR调降空间已经很小,即使调降,最多可能是5个BP,除非经济复苏进程受到了新的外生冲击。即使是在资本市场出现了流动性明显紧缩,央行大概率也不会通过降息的方式来应对。这意味着MLF等政策利率的调降空间也极其有限。

同时在未来,很可能会看到信贷和货币供应量的增速逐步下降,回归到2019年的水平,即人民币贷款增速为12%左右,M2增速为9%左右。

特殊性创新工具常态化

为何货币政策宽松力度相对不大,却能在疫情冲击下快速的推动经济复苏?我们认为其中的一个关键因素在于货币政策工具的创新。

回顾疫情以来的货币政策,央行推出的创新货币政策工具(增加再贷款再贴现额度、实施中小微企业贷款阶段性延期还本付息政策)是在特殊情况下的结构性政策,专门针对受疫情冲击较大的薄弱部门。尽管结构性的货币政策工具是在特殊时期推出的,但目前来看实施效果较好,不排除在未来被常态化使用。

在11月初的政策吹风会上,央行表示,下一阶段稳健的货币政策将更加灵活适度、精准导向,根据形势变化和市场需求及时调节政策力度、节奏和重点。一方面,特殊时期出台的政策将适时适度调整,另一方面,对于需要长期支持的领域进一步加大政策支持力度。

流动性也会收紧吗?

流动性的逻辑很可能与利率和信贷政策有所区别,尤其是中短期流动性。

11月以来,央行公开市场操作维持中性,不松不紧,但在第二周应对流动性趋紧,央行加强了逆回购的投放力度,此次MLF超额续作的目的也是维持短期流动性的合理充裕,试图适度压降短中期资金利率水平。当前DR007明显高于逆回购政策利率,1年期同业存单发行利率也持续高于MLF利率。

信用债市场发生的一系列违约事件,在交易层面和情绪层面对流动性是一个打击,短期内流动性趋紧的压力可能在边际上会加大,可能会促使央行对中期流动性的关注度加强,也可能是此次MLF超额续作的原因之一。更重要的是,信用风险暴露是不是反映了经济复苏的脆弱性,也未可知。因此,维持一定水平流动性的必要性比较大。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。