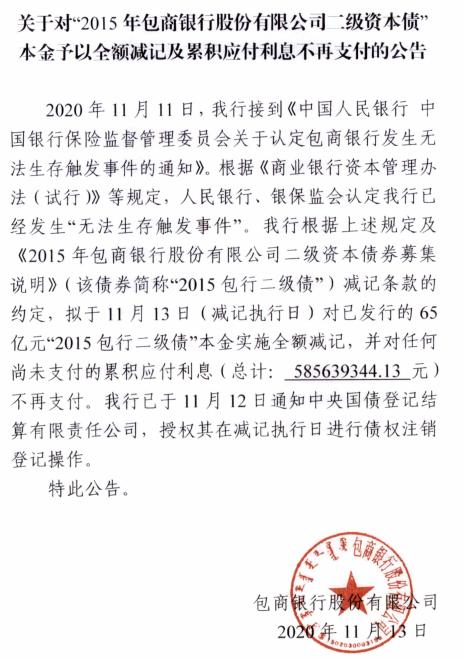

11月13日,包商银行在中国货币网上披露称,人民银行和银保监会认定该行已经发生“无法生存触发事件”,因此,该行对已发行的65亿元二级资本债券本金实施全额减记,并对任何尚未支付的累计应付利息(总计5.86亿元)不再支付。

据了解,包商银行是历史上第一家触发二级债减记条款的银行。

市场对触发减记条款早有预期

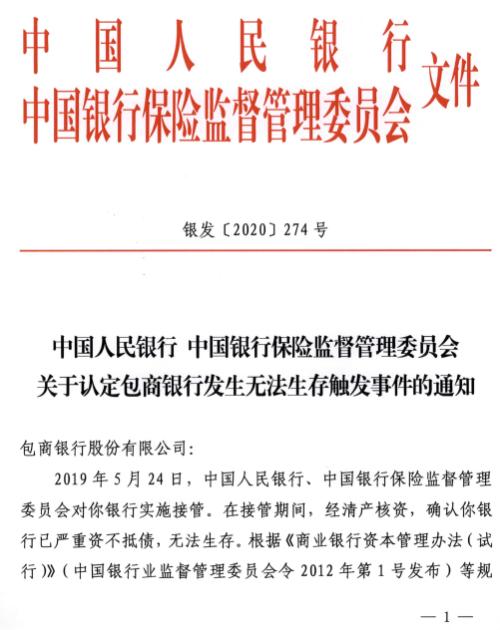

根据人民银行和银保监会的通知,两部门在接管包商银行期间,经清产核资,确认包商银行已经严重资不抵债,无法生存,根据《商业银行资本管理办法(试行)》等规定,人民银行和银保监会认定包商银行已经发生“无法生存触发事件”。

商业银行二级资本债,是指商业银行发行的、本金和利息的清偿顺序列于商业银行其他负债之后、先于商业银行股权资本的债券,它是目前我国商业银行补充二级资本的重要工具。

通常情况下,银行在发行二级资本债的募集说明书中会有会有一条减记条款,具体内容是,当无法生存触发事件发生时,发行人有权在无需获得债券持有人同意的情况下,在其他一级资本工具全部减记或转股后,将本期债券的本金进行部分或全部减记。

值得注意的是,减记部分不可恢复,减记部分尚未支付的累积应付利息亦将不再支付。触发事件发生日后两个工作日内,银行将就触发事件的具体情况、本期债券将被减记的金额、减记金额的计算方式、减记的执行日以及减记执行程序予以公告 。

招联金融首席研究员董希淼对记者表示,其实市场对于包商银行触发二级资本债减记条款早有预期,这也是符合《商业银行资本管理办法》中对于资本二级资本债发行的有关规定。

对于此次事件所造成的影响,董希淼认为:

第一,会给投资人/机构带来观念上的改变,即“资本工具是投资不是负债”;

第二,原来投资资本工具主要在银行机构之间,这并没有起到风险分散和转移作用,这次事件发生之后,银行的资本工具投资主体会更加多元,会有更多银行体系外的机构参与到银行资本工具的投资中来。

专家:建议更多政策支持中小银行补充资本

国信证券(行情002736,诊股)的一份研报指出,截至今年9月23日, 我国的二级资本债存量共452只,合计规模约2.5万亿元。从发行主体来看,国有大行、股份行、城商行和农商行分别发行33只、26只、172只和198只,规模分别为10750亿元、6000亿元、4298亿元和1584亿元。

国有行、股份行发行二级资本债具有主体评级高、数量少、规模大的特点,而城商行、农商行等中小行则恰好相反,对于那些资本补充渠道相对有限的非上市中小银行而言,二级资本债更受青睐。

国信证券的分析师认为,在过去,由于次级条款、减记条款一般被认为很难触发,因而其期权定价基本被忽略,即使银行真的出现了被认定为无法生存的事件,市场也倾向于认为监管机构不会坐视不管。

但伴随我国金融市场化改革、打破刚兑,在部分中小银行区域性风险积聚的背景下,未来局部金融风险可能出清,这意味着次级及减记条款的重要性可能将大大增加。

而此次包商银行触发二级债减记事件,会对未来中小银行发行资本补充工具以及整个债券市场产生怎样的影响呢?

中银香港金融研究院经济学家丁孟对《每日经济新闻》记者表示,近期债券市场已经受到信用违约事件的巨大压力,市场风声鹤唳,尽管对于包商银行部分负债的减记从其被接管以来就早有预期,但是如此大金额的减记,在目前的市场环境下,还是会对信用市场产生进一步的冲击。出现实质减记后,市场对于银行的刚兑预期也会下降,这种情况下,资产质量差的银行发行人将面临很大的融资成本和难度上升的压力。

董希淼则表示,事实上,包商银行被接管之后,银行间的信用分层已经较为明显了,此次事件之后,信用分层会更加显现。因此,他建议相关部门应该在中小银行补充资本方面提供更多政策支持,丰富资本补充的方式。

2019年5月24日,包商银行因出现严重信用风险,被央行和银保监会联合接管。目前,该行的处置已经暂告一段落,包商银行的原个人存款、对公存款和同业负债,分别由新成立的蒙商银行以及徽商银行承接,各项权利和业务办理不受影响,并由存款保险基金依法保障。

记者注意到,在今年1月3日,银保监会发布《关于推动银行业和保险业高质量发展的指导意见》(以下简称《意见》),随后银保监会首席风险官兼办公厅主任、新闻发言人肖远企等对《意见》进行了权威解读。肖远企强调,新的资本补充工具,一定要把减记条款、触发条件等严厉执行起来,“不能掩耳盗铃,银行不能过度消耗资本,要有利于业务发展需要。”

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。