8月社融新增3.58万亿,新增信贷1.28万亿,均高于wind统计的市场预期。

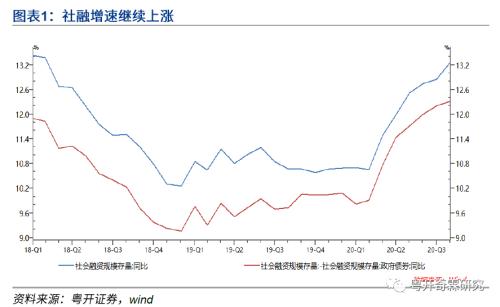

在较高的社融新增量带动下,社融存量增速上涨0.4%达到13.3%的年内高点。

从社融的组成项来看,社融的高增长主要来源于三大因素:

1、政府债券,8月份专项债+国债明显放量,发行净融资规模达到了1.3万亿,是社融组成项中规模仅次于信贷的类别。

从我们的预测来看,9月政府债券的发行规模可能超过1.5万亿,净融资额在9000-10000亿左右,规模依然不小,仅次于5月和8月,会继续对9月份的社融构成支撑。

2、新增信贷规模,这一项略超市场预期。由于央行多次释放出货币政策常态化的信号,市场多数预期信贷也将回归常态。

加上最近监管压降结构性存款,银行负债端吃紧,可能会对银行的资产端构成影响,信贷可能会持平甚至略低于过去几年的季节性均值,落在1.1-1.2万亿附近。

但实际数据1.28万亿显示(若是社融组成项中的信贷,则更高达到了1.48万亿),信用扩张的力量依然强劲,信贷虽没有今年上半年亮眼,但依然偏强。

背后原因可能在于:

(1)经济复苏趋势延续,融资需求在边际好转。

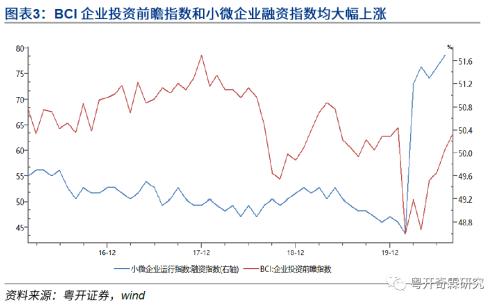

8月份的PMI显示,企业的新订单指数和新出口订单指数仍在改善,BCI企业投资前瞻指数在8月份也在继续回升,越来越多的企业预期好转,考虑增加投资

加上前期大量发行的专项债和国债下发,财政支持增强,基建项目上马带来的融资需求可能也有所提升。

(2)监管给银行施加了压力。虽然央行的货币政策没有进一步的松动,银行负债紧张,但监管层面给予的压力依然不小。

给制造业企业加大中长期信贷的投放,小微企业信贷数量和规模等项目都已经纳入至MPA考核范畴。

从数据来看,小微企业融资指数飙升,银行今年在小微企业层面给予的信贷确实不小。

压缩结构性存款带来的负债紧张,之前一直是很多投资者看衰社融和信贷的重要因素。

但从2017-2018年的经验来看,从负债收紧—信用收缩的传导时间可能会比较长。

2016年四季度开始,银行出现负债荒,但信贷和社融在2017年年内都没有出现明显的收缩,直到2018年才开始大幅回落。

在流动性边际收敛后,实体融资需求接棒成为信贷和社融扩张主要力量,在经济复苏的惯性下,这一力量将在短期内给信贷带来支撑。

同时,对银行来说,在监管强调信贷与支持实体经济的情况下,负债紧张可能会首先选择牺牲票据、非银贷款以及具有流动性的债券、公募基金等资产,以此实现资产结构、规模与负债结构、规模的平衡,以及监管的要求。

如果用这样一个视角去看,信贷数据中的票据融资、非银贷款连续三个月的负增长,以及6月份以后债券市场的调整都能得到比较好的解释。

从图表4来看,同业存单发行价格上行+非银贷款与票据融资负增长这个组合在2016年末-2017年也出现过。

这一次,可能是类似故事的重演。

从更细的信贷分项看,高增长的信贷,结构也很好,中长期贷款增长显著。

(1)居民短期贷款新增2800亿,表征8月居民消费可能在继续改善;

(2)居民长期贷款新增5600亿,虽然较7月份的6000多亿出现了一定幅度的下降(部分地区加强了对地产的调控),但依然远高于过去三年4500亿的增量。

这可能与现在全国房贷利率均值纵向来看依然处于较低水平,有利于释放居民加杠杆购房的需求;横向来看又高于一般贷款,银行有意愿增加房贷配置,供需两旺有关。

在现在房地产融资渠道被进一步封堵的情况下,房企大概率要选择销售回款来弥补现金流缺口,房企降价打折等促销活动将陆续出现,对居民购房需求而言又会形成边际上的利好,居民中长期贷款在年内有望继续维持在高位。

(3)企业中长期贷款新增7200亿,是监管+企业投资意愿边际回升,实体融资需求边际改善共同作用结果。

3、直接融资项(股票融资+债券融资)放量。

股票融资从7月份开始就摆脱了之前几百亿的低增量,开始出现上千亿(1200亿)的增长,这一方面是得益于资本市场制度的进一步完善,定增+注册制改革让股权融资变得更加便捷;

另一方面7-8月份,股票市场总体表现尚可,上证综指月K线均收了阳线,企业股权融资更容易被接受。

债券融资新增3600亿,环比同比均改善,与8月份相对抗跌的信用债市场,广义基金配置力量不弱,较多投资者采取防守的票息策略有关。

最后,值得一提的是,表外三项(信托贷款、委托贷款与未贴现银行承兑汇票)分化严重,信托贷款+委托贷款大幅负增长,而未贴现银行承兑汇票则明显改善。

信托贷款+委托贷款的负增长,主要受监管压制。

在银保监会的监管压力下,信托机构开展融资类信托业务难度较大。

一方面银保监会有压缩融资类业务规模的要求,很多信贷机构融资类业务的额度有限,信托新规要求信托产品配置非标比例不超过50%也对很多机构的业务开展提出了新的挑战;

另一方面信托产品今年出现多次暴雷,收益率下行明显,对很多投资者的吸引力也在趋于下滑,信托产品的资金募集难度也在加大。

8月看似环比好转的信托贷款,有房企在融资收紧预期下提前大额融资“攒粮”做大基数的考虑。如果房企融资收紧落地,则房地产信托业务将遭到更大的障碍。

现在地方财政的分化较大,信托机构愿意做的政信业务,地产政府有充裕的融资渠道(城投债、银行贷款、专项债),信托资金成本较高,对地方政府而言融资成本过高,并不情愿利用信托非标来融资;

而希望利用信托非标融资的地方财政压力较大,信托机构出于资产风险控制考虑,又不愿意主动承接。因此基础产业信托的规模和占比今年降低了较多。

如果房地产融资收缩,房地产信托业务受到阻碍,基础产业信托延续今年的低迷,那么信托贷款未来可能会出现更大规模的负增长,对社融构成更大幅度的拖累。

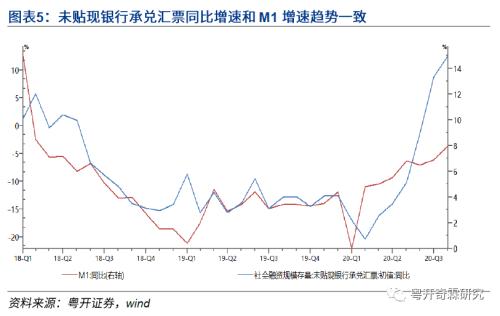

未贴现银行承兑汇票新增量8月份转正,较7月份有较大幅度的增长,主要是因为7月份比较特殊,历年来都会出现大额负增长,8月环比转好是正常现象。

但除此之外,还有另外一个重要原因是经济复苏延续,企业经营转好后,交易结算需求提升。

如果我们看今年全年的数据,就会发现未贴现承兑汇票在今年其实一直在边际改善,这一趋势与M1的改善是一致的——企业交易结算更多了,企业部门的货币活性化。

目前来看,货币政策的边际收敛已经比较明显,强监管将继续对信用扩张施加压力也是明牌,社融(扣除政府债券)和信贷增速很难继续大幅度的飙升。

但按照过往经验,若复苏延续,融资需求不弱,则信贷和社融(扣除政府债券)增速也难以出现大幅的收缩,震荡保持韧性可能是未来的常态。

同时,在结构上,由于强监管压力和紧负债,压缩债券、票据等资产将成为银行平衡资产负债表和满足监管要求的主要选项,债券市场在未来可能会继续面临较大的压力。

风险提示:股市有风险,投资需谨慎

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。